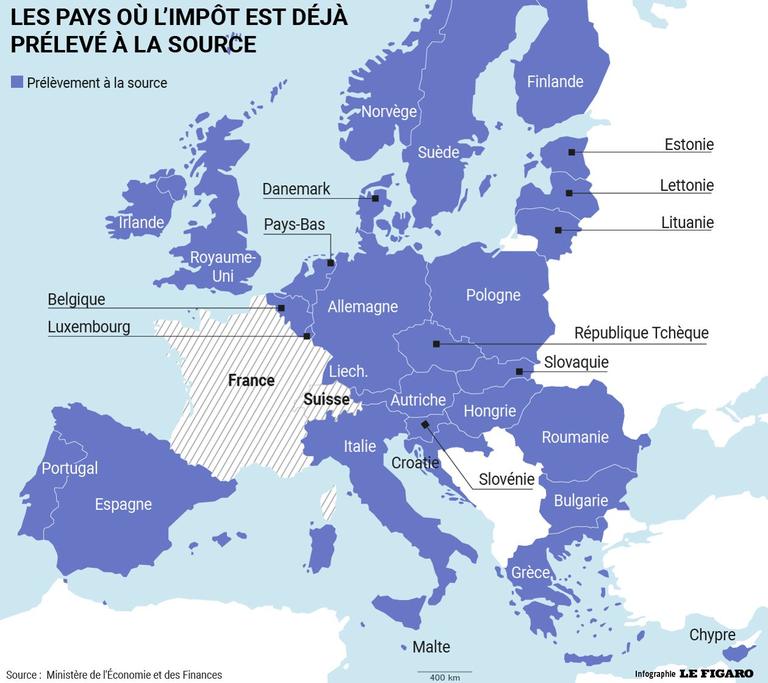

Depuis l’application du prélèvement à la source au 1er janvier 2019, la France a rejoint les pays européens. En Europe la quasi-totalité des Etats ont adopté cette mesure depuis des années comme l’Allemagne qui l’a appliquée en 1926. Les critiques les plus récurrentes concernent les opérations pour les entreprises chargées de collecter l’impôt. Même si dans certains pays les entreprises ne sont pas rémunérées pour cela, elles profitent d’une avance de trésorerie du fait du décalage entre la perception et le reversement au fisc. En place depuis des décennies, l’application de l’impôt à la source en Europe est bien rodée. En France, c’est une autre affaire. Complexité administrative, problèmes techniques, incompréhension des salariés, la réussite de l’application du prélèvement à la source n’est pas si évidente. Le diable se cache souvent dans les détails, nous vous donnons toutes les explications.

Infrogaphie Le Figaro – Le prélèvement à la source en Europe

Pourquoi l’application du prélèvement à la source en France est-elle si complexe ?

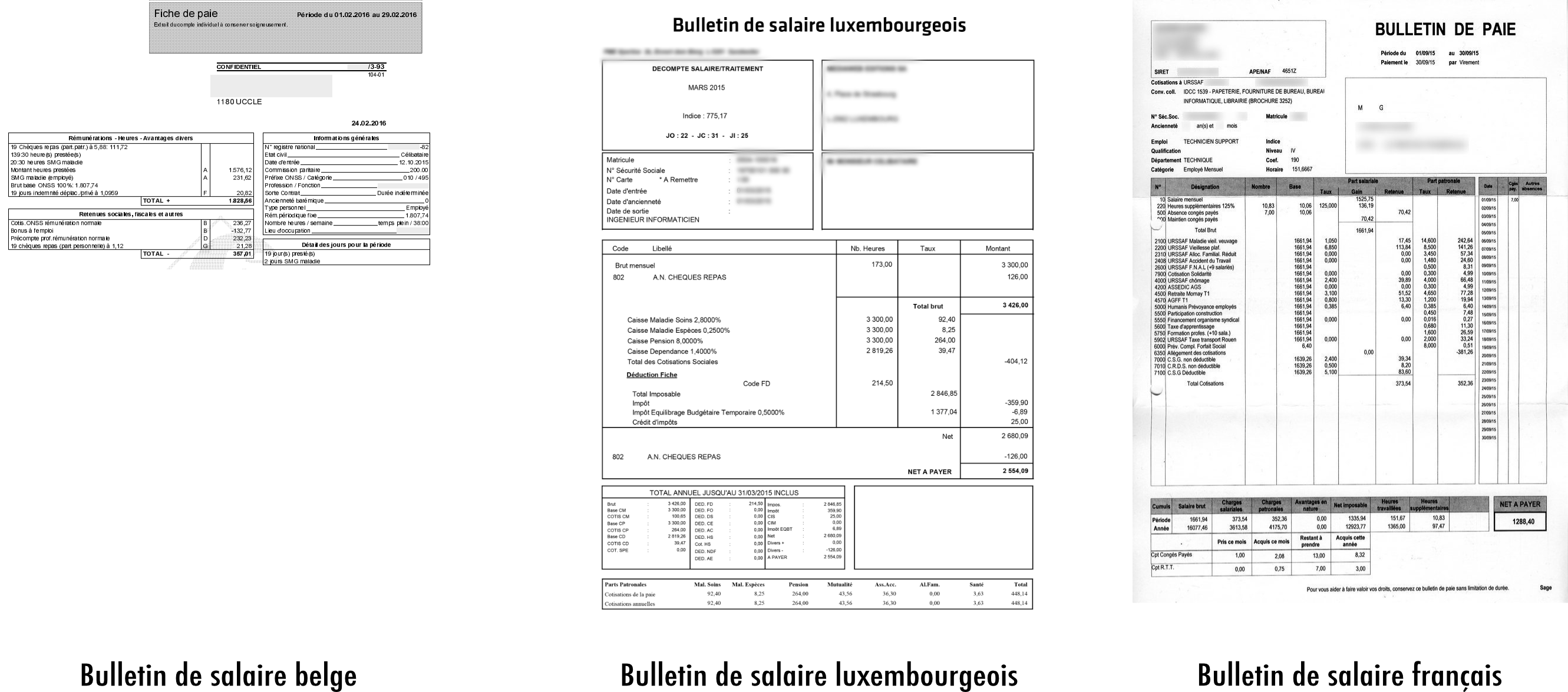

« Quand je regarde une fiche de paie du Luxembourg, de la Belgique ou de la Suisse par exemple, outre le fait que les taux salariaux n’ont rien à voir avec ceux en France, j’ai cinq ou six lignes de cotisations, impôts compris. En France, les administrations, pour les cotisations, fonctionnent uniquement de leur point de vue : à la sortie vous avez plein de lignes de cotisations qui vont se cumuler avec des assiettes différentes. »

« Pour l’impôt : vous avez deux lignes (ligne d’impôt et une ligne de déduction). Cela reste simplissime ! En fait, au Luxembourg, vous avez une seule assiette et un seul taux pour un risque. Là, où en France vous en en avez plusieurs. Je vais prendre le cas d’un employé. Sur sa fiche de paie, il y a 23 lignes de cotisations. Cela peut varier entre 20 et 30 lignes de cotisations en fonction de la convention collective et de la prévoyance. Chaque caisse en France fait sa petite ligne. En clair, vous vous retrouvez avec des bulletins de deux pages…

En France, il y a des plafonds à calculer tous les mois à partir du début de l’année. Au delà du plafond de la sécurité sociale, le taux change, c’est une autre assiette. Prenons le cas de la Belgique, où le taux se calcule sur la totalité du salaire. Si un employé belge a 4000 euros de salaire et que le mois d’après il a 2000 euros, on applique toujours le même taux. A partir de moment où vous avez des tranches, vous introduisez une complexité inutile qui oblige à tout recalculer tous les mois depuis le début de l’année et à effectuer des régules de tranches. Pire, chaque organisme va imposer ses règles de calcul plus ou moins compliquées. Pour la caisse de retraite complémentaire, il y a 4 à 5 lignes de cotisations dont une qui fonctionne sur le principe d’une franchise atteinte (cotisation au 1er euro en cas de dépassement d’un seuil annuel…). Certaines prévoyances conventionnelles (l’automobile par exemple) vont jusqu’à une dizaine de lignes de cotisations… Tout est dit. »

Pourtant le bulletin de paie a été simplifié…

« Nous sommes obligés d’avoir un bulletin paie détaillé, sur des fichiers informatiques avec le détail de tous les taux. Le législateur conscient que ça allait poser des problèmes, a fait passer une loi pour obliger à remettre un bulletin de paie soi-disant simplifié aux salariés.

En réalité, ils sont pas simplifiés, au mieux ils sont « clarifiés », dans une optique de les rendre plus simples pour le salarié. Mais même pour le clarifié, il y a 15 lignes. Cela ne change pas le fond et en outre le compactage des rubriques empêchent toute possibilité de contrôle. Certains contrôleurs Urssaf vont même jusqu’à exiger des bulletins de paie détaillés… »

« Du point de vue de l’état, le prélèvement à la source est un succès car il est bénéficiaire du système et cela ne lui coûte rien. Il collecte l’argent plus vite et ce sont les entreprises qui font tout le travail car si l’employeur ne le fait pas, il est sanctionné pénalement. Les services RH et paies absorbent la charge de travail supplémentaire et cela aggrave le coût de fonctionnement des entreprises. La grande hypocrisie de tout cela c’est qu’il n’y a pas de simplification pour les entreprises. »

Qu’est-ce qui pose particulièrement problème avec le prélèvement à la source (PAS) ?

« Nous avons un système qui est très compliqué notamment avec le cas des indemnités journalières subrogées. Lorsque le salarié est malade et que l’employeur fait le maintien de salaire, il perçoit les indemnités journalières de sécurité sociale à la place du salarié.

Mais ensuite il doit appliquer le prélèvement à la source sur ces indemnités avec plusieurs cas possibles :

– arrêt maladie jusqu’à 60 jours : assujetti à 100% pendant 60 jours

– arrêt maladie au delà de 60 jours continus : exonéré

– maternité / paternité / adoption : assujetti à 100% sans limitation de durée

– arrêt accident du travail / maladie professionnelle : assujetti à 50%

– temps partiel thérapeutique : non concerné par le PAS

De plus, dans le cas où ces indemnités entrent dans l’assiette du PAS, cette dernière sera différente du net imposable car si les IJSS subrogées font l’objet d’un prélèvement à la source de l’employeur ils sont toujours déclarés au fisc par la Sécurité Sociale… »

Les salariés sont eux aussi confus…

« Nous constatons beaucoup de réclamations parce que les salariés ne comprennent pas. Ils ne comprennent pas leurs payes. Pourquoi le net imposable est-il différent de l’assiette sur le prélèvement à la source ?

En plus de cela, tous les mois, il faut aller chercher les taux du PAS sur Net Entreprises car le fichier est réactualisé tous les mois.

Autre sujet de réclamation : l’écart entre le taux de prélèvement à la source que le salarié peut consulter sur son accès fiscal et le taux appliqué en paie qui peut être différent.

Les salariés peuvent demander de moduler le taux auprès des finances publiques. Mais le temps d’avoir l’information dans le fichier mensuel, cela peut prendre de 1 à 3 mois. Et il n’est pas possible d’intervenir dans le logiciel pour modifier les taux du fichier transmis par les impôts.

Vous avez également les salariés qui rentrent en cours de mois dans l’entreprise pour lesquels le taux n’est pas encore connu en paie. Dans ce cas, le premier mois, c’est le taux du barème qui s’applique. Souvent il est trop élevé ou alors à 0. Alors les salariés se disent qu’ils ont trop payé ou bien qu’ils ont été exonérés à tort, mais en réalité non car ce n’est qu’un acompte !

Enfin, les salariés qui ont perçu des primes inhabituelles en 2019 vont s’apercevoir, dès leur prochaine déclaration de revenus, qu’il reste de l’impôt à payer sur ces primes. En effet, les primes ont fait l’objet d’un prélèvement à la source sur la base du taux moyen alors que, par définition, elles vont être imposées sur la base du taux marginal.

Si la prime a été importante, cela va créer un écart non négligeable.»